Phí Chấp Nhận Thanh Toán Lc Trả Chậm Là Gì

LC là gì trong xuất nhập khẩu? LC là hình thức thanh toán quốc tế phổ biến nhất hiện nay. Hình thức thanh toán rất quan trọng trong giao dịch thương mại quốc tế. Chọn hình thức thanh toán phù hợp sẽ góp phần quản lý dòng tiền và hàng hóa dễ dàng hơn, giúp doanh nghiệp tránh vướng vào những tranh chấp không đáng có. Thanh toán LC có những đặc điểm gì ưu việt để trở thành phương thức thanh toán được ưa chuộng nhất?

LC là gì trong xuất nhập khẩu? LC là hình thức thanh toán quốc tế phổ biến nhất hiện nay. Hình thức thanh toán rất quan trọng trong giao dịch thương mại quốc tế. Chọn hình thức thanh toán phù hợp sẽ góp phần quản lý dòng tiền và hàng hóa dễ dàng hơn, giúp doanh nghiệp tránh vướng vào những tranh chấp không đáng có. Thanh toán LC có những đặc điểm gì ưu việt để trở thành phương thức thanh toán được ưa chuộng nhất?

- Chứng từ bên xuất khẩu phải xuất trình (Document for payment)

Đây là nội dung quan trọng nhất của tín dụng thư. Bộ chứng từ người xuất khẩu phải xuất trình là căn cứ, bằng chứng của người xuất khẩu chứng minh rằng mình đã hoàn thành nghĩa vụ giao hàng và thực hiện đúng những quy định của thư tín dụng.

- Cam kết trả tiền của ngân hàng

Cam kết trả tiền của ngân hàng mở LC là nội dung cuối cùng của thư tín dụng, ràng buộc trách nhiệm của ngân hàng mở LC.

Một số nội dung có thể có trên LC bao gồm phí ngân hàng được tính cho bên nào, điều kiện đặc biệt hướng dẫn đối với ngân hàng chiết khấu,...

Quy trình thanh toán LC đầy đủ

Quy trình thanh toán LC đầy đủ.

Quy trình thanh toán LC chuẩn sẽ có sự tham gia của 4 bên:

- Bên nhập khẩu (Importer - buyer): Hay còn gọi là người mua hàng, trên LC thì đây là người yêu cầu mở thư tín dụng.

- Bên xuất khẩu (Exporter - Seller): Bên xuất khẩu còn được gọi là người bán hàng, trong LC thì đây là người thụ hưởng.

- Ngân hàng phát hành LC (Issuing Bank): Là Ngân hàng đại diện cho bên nhập khẩu.

- Ngân hàng thông báo LC (Advising Bank): Là ngân hàng bên bán Advising Bank.

Sau khi hai bên xuất khẩu và nhập khẩu hoàn thành hợp đồng ngoại thương, chấp nhận thanh toán bằng thư tín dụng thì quy trình thanh toán LC sẽ diễn ra:

Bước 1: Người mua yêu cầu mở LC tại ngân hàng phát hành.

Bước 2: Ngân hàng phát hành sẽ xem xét yêu cầu, nếu yêu cầu được chấp nhận sẽ gửi LC cho ngân hàng để thông báo gửi đến người thụ hưởng.

Bước 3: Ngân hàng thông báo kiểm tra, đánh giá LC và gửi bản gốc LC cho người thụ thưởng để kiểm tra và điều chỉnh (nếu có).

Bước 4: Người bán gửi LC cho người mua (bên nhập khẩu).

Bước 5: Sau khi giao hàng, bên xuất khẩu sẽ chuẩn bị các chứng từ hợp lệ cho ngân hàng thông báo cùng với thông báo đòi tiền.

Bước 6: Ngân hàng nhận và kiểm tra chứng từ.

Bước 7: Nếu chứng từ hợp lệ, ngân hàng chuyển cho phía ngân hàng phát hành kiểm tra. Bên ngân hàng phát hành phải có trách nhiệm thông báo kết quả kiểm tra cho ngân hàng thông báo.

Bước 8: Ngân hàng phát hành thông báo thanh toán đến bên nhập khẩu.

Bước 9: Bên nhập khẩu thực hiện thanh toán, chuyển tiền vào ngân hàng phát hành LC.

Trên đây là một số nội dung cơ bản về LC trong xuất nhập khẩu. LC là hình thức thanh toán quốc tế phổ biến nhất hiện nay.

Để sử dụng LC, doanh nghiệp cần lựa chọn loại LC phù hợp, nắm được nội dung LC và quy trình thanh toán LC chuẩn.

Ngoài ra, quý doanh nghiệp có nhu cầu tìm hiểu về phần mềm khai báo hải quan ECUS, vui lòng liên hệ ngay với chúng tôi để được tư vấn:

CÔNG TY PHÁT TRIỂN CÔNG NGHỆ THÁI SƠN

- Số hiệu, ngày mở và địa điểm mở LC

Số hiệu LC do bên ngân hàng ấn định.

Ngày mở LC: Là ngày bắt đầu phát sinh cam kết của ngân hàng mở với người xuất khẩu và cũng là ngày LC bắt đầu có hiệu lực.

Đây là ngày căn cứ để người xuất khẩu kiểm tra việc mở LC đúng hạn của người nhập khẩu theo hợp đồng.

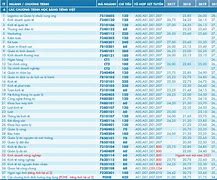

Mỗi loại LC có nội dung, đặc trưng và quyền lợi, nghĩa vụ khác nhau nên bạn cần xác định đúng loại tín dụng thư cần mở. Có các loại LC cơ bản sau:

+ Confirmed L/C: Thư tín dụng có xác nhận.

+ Revocable L/C: Thư tín dụng có thể hủy bỏ.

+ Irrevocable L/C: Thư tín dụng không thể hủy bỏ.

+ Revolving Letter of Credit: Thư tín dụng tuần hoàn

+ Back to Back L/C: Thư tín dụng giáp lưng

+ Standby Letter of Credit: Thư tín dụng dự phòng

+ Red Clause L/C: Thư tín dụng có điều khoản đỏ

+ Reciprocal L/C: Thư tín dụng đối ứng (Reciprocal L/C).

+ Transferable L/C: thư tín dụng chuyển nhượng.

- Tên địa chỉ của người thụ hưởng

Số tiền ghi trên LC phải được thể hiện thống nhất giữa phần ghi bằng số và bằng chữ (hoặc có thể chỉ cần ghi số tiền bằng số). Trong đó, đồng tiền thanh toán phải được thể hiện rõ ràng.

Cách ghi số tiền trên thư tín dụng tốt nhất là thể hiện giới hạn mà người xuất khẩu có thể đạt được.

Những từ như “độ khoảng”, “khoảng chừng” và những từ ngữ tương tự được sử dụng để chỉ biên độ số tiền của LC nhưng cho phép xê dịch không được quá 10% tổng số tiền.

Thời hạn hiệu lực là thời hạn mà ngân hàng mở LC cam kết trả cho nhà xuất khẩu nếu bên xuất khẩu trình đầy đủ bộ chứng từ trong thời hạn đó và trong nội dung mà LC yêu cầu.

Là thời hạn trả tiền ngay lập tức hay thanh toán tiền về sau.

Thời hạn giao hàng trên LC được quy định là thời hạn bên bán phải chuyển giao hàng hóa cho bên mua kể từ khi LC có hiệu lực.

Nội dung hàng hóa trên LC bao gồm các thông tin: tên hàng hóa, số lượng hàng hóa, trong lượng, giá cả, quy cách đóng gói, chất lượng,...

Bao gồm các thông tin về việc vận tải, vận chuyển hàng hóa.

LC là gì trong xuất nhập khẩu?

LC là viết tắt của Letter of Credit, hay còn được gọi là tín dụng thư. LC là bức thư do ngân hàng đại diện của bên nhập khẩu (bên mua) lập ra theo yêu cầu của người nhập khẩu (người mua) về việc cam kết sẽ thanh toán một số tiền nhất định cho bên xuất khẩu (bên bán) theo một thời hạn cụ thể, nếu người bán xuất trình được các chứng từ hợp lệ, đúng quy định trong LC.

Về bản chất, LC là cam kết của ngân hàng về việc người nhập khẩu sẽ thanh toán cho người xuất khẩu. Trong nhiều trường hợp, các bên tham gia giao dịch vẫn tồn tại sự thiếu tin tưởng, phương thức thanh toán này sẽ giúp các bên yên tâm về quyền lợi của mình.

Các nội dung quan trọng trên L/C.

LC bao gồm nhiều loại khác nhau nhưng nhìn chung sẽ bao gồm các nội dung cơ bản sau: